Výhody a nevýhody investície Amundi Rytmus ETF

S ETF sporeniami sa poslednú dobu naozaj roztrhlo vrece. Zvýšený záujem o ETF fondy spôsobuje najmä ústretová daňová legislatíva. Klienti chcú prirodzene investovať tak, aby ich zisk z investície nepodliehal dani z príjmov a nemuseli sa s ním deliť.

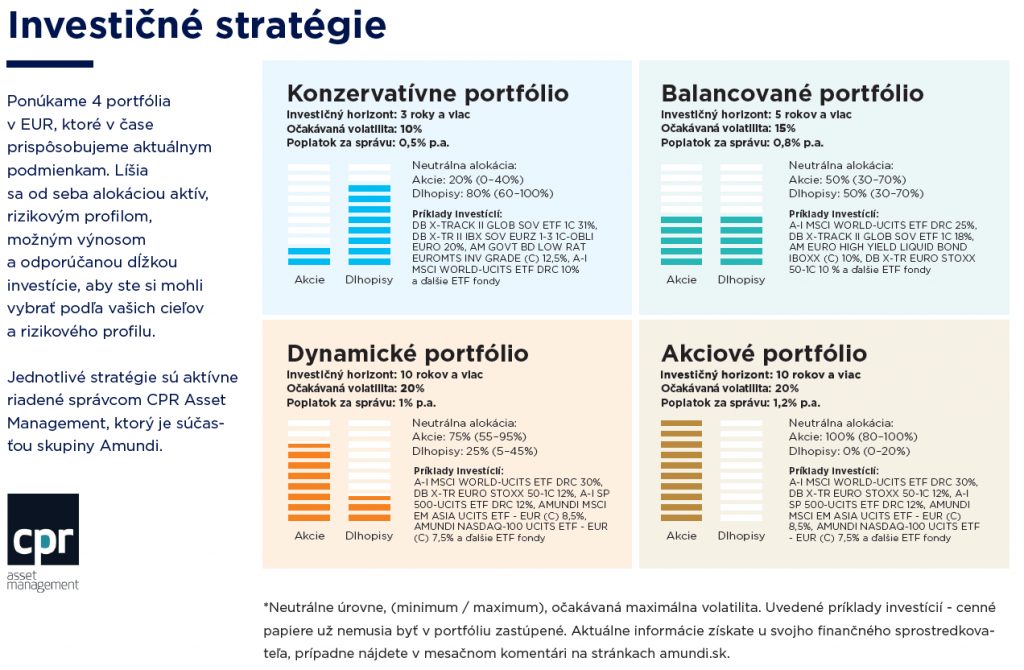

Na rastúci dopyt po ETF sporeniach reagujú investičné spoločnosti ponukou nových produktov. Najnovšie sa tak udialo v známej francúzskej investičnej spoločnosti Amundi, kde ponuku v produkte s názvom Rytmus rozšírili aj štyri zbrusu nové ETF portfólia:

| ETF portfólia Amundi Rytmus | |||

| Zloženie | Investičný horizont | Očakávaná volatilita | |

| Konzervatívne | 20 % akcie 80 % dlhopisy | 3 roky a viac | 10 % |

| Balancované | 50 % akcie 50 % dlhopisy | 5 rokov a viac | 15 % |

| Dynamické | 75 % akcie 25 % dlhopisy | 10 rokov a viac | 20 % |

| Akciové | 100 % akcie 0 % dlhopisy | 10 rokov a viac | 20 % |

Investičný produkt Amundi Rytmus ETF je určený najmä na pravidelné dlhodobé investovanie. Investorom sa teda odporúča vklady do investície zasielať pravidelne každý mesiac.

ETF investícia s aktívne riadeným portfóliom

Investovanie do pasívnych ETF fondov by malo byť najmä o tom nakúpiť aktíva a držať ich dlhú dobu. ETF fondy a indexové fondy sú aj preto súčasťou kapitalizačných dôchodkových pilierov na Slovensku (2. pilier, 3. pilier). Investovanie na dôchodok predpokladá, že prostriedky z investície použijete až na dôchodku a teda dlhé desiatky rokov s nimi nebudete nijako manipulovať. Pasívne investovanie ako také nevyžaduje aktívnu správu. No v Amundi sú tieto portfólia riadene aktívne, správcom je CPR Asset Management.

Aktívna správa majetku nemusí byť naškodu. V turbulentných časoch môže správne vykonaný rebalancing zachovať a ochrániť majetok investora a naopak v pokrízovom období výnos maximalizovať. Investori by mali počítať aj s tým, že za aktívnu správu investície si musia priplatiť. Prínos aktívneho rebalancingu na dodatočných výnosoch investície je prinajmenšom diskutabilný, výkonnostné poplatky a poplatky za správu však investori hradiť musia.

Akciové Rytmus ETF portfólio

Najvhodnejšou voľbou na dlhodobé-dôchodkové investovanie sú akcie. Akciové Rytmus ETF portfólio si preto rozoberieme detailnejšie.

| Investičný prístup: | Sporenie do akciových indexových fondov |

| Odporúčaná doba sporenia: | 10 rokov a viac |

| Typ investičného nástroja: | Exchange Traded Funds (ETF) |

| Minimálna mesačná investícia: | 30 € |

| Vstupný poplatok: | Maximálne 4% |

| Výstupný poplatok | 0% |

| Poplatok za správu | 1,2% p.a. |

| Poplatok za výkonnosť | 10% zo zhodnotenia |

Vo všetkých investičných portfóliách sa správca prirodzene bude snažiť investície umiestňovať do ETF fondov svojej skupiny Amundi. Presné zloženie portfólií v Amundi ETF zistí iba investor, nie je to verejne dostupná informácia – rozumieme, že alokácia portfólia je svojim spôsobom know-how správcu a nezverejňuje sa.

Preferovanie vlastných Amundi ETF pred konkurenčnými (iShares, SPDR, DWS..) môže investorom spôsobovať mierne vyššie výdavky. Pri pasívnom investovaní však hovoríme o rozdieloch rádovo v desatinách či stotinách percent, čo v konečnom dôsledku nie je až tak veľký problém. Amundi ETF, rovnako ako ETF od iných správcov, dokážu tiež hodnoverne kopírovať vybraný trhový index.

Zaujímavosťou je, že koncom roka 2020 Amundi začala rokovania o prevzatí spoločnosti Lyxor. Lyxor je tretí najväčší hráč v Európe so zhruba 7 % podielom na trhu ETF. Vďaka tejto akvizícii by sa skupina Amundi stala európskym lídrom v správe ETF fondov. (Celosvetovým lídrom je spoločnosť BlackRock so svojou divíziou iShares.)

Poplatková štruktúra Amundi Rytmus ETF

Poplatky za správu

Poplatky za správu sa platia každý kvartál z objemu zainvestovaného majetku a spolu s výkonnostným poplatkom majú najzásadnejší vplyv na hodnotu investície (predovšetkým tej dlhodobej).

| Poplatok za správu Amundi Rytmus ETF | |

| Konzervatívne | 0,5 % p.a. |

| Balancované | 0,8 % p.a. |

| Dynamické | 1,0 % p.a. |

| Akciové | 1,2 % p.a. |

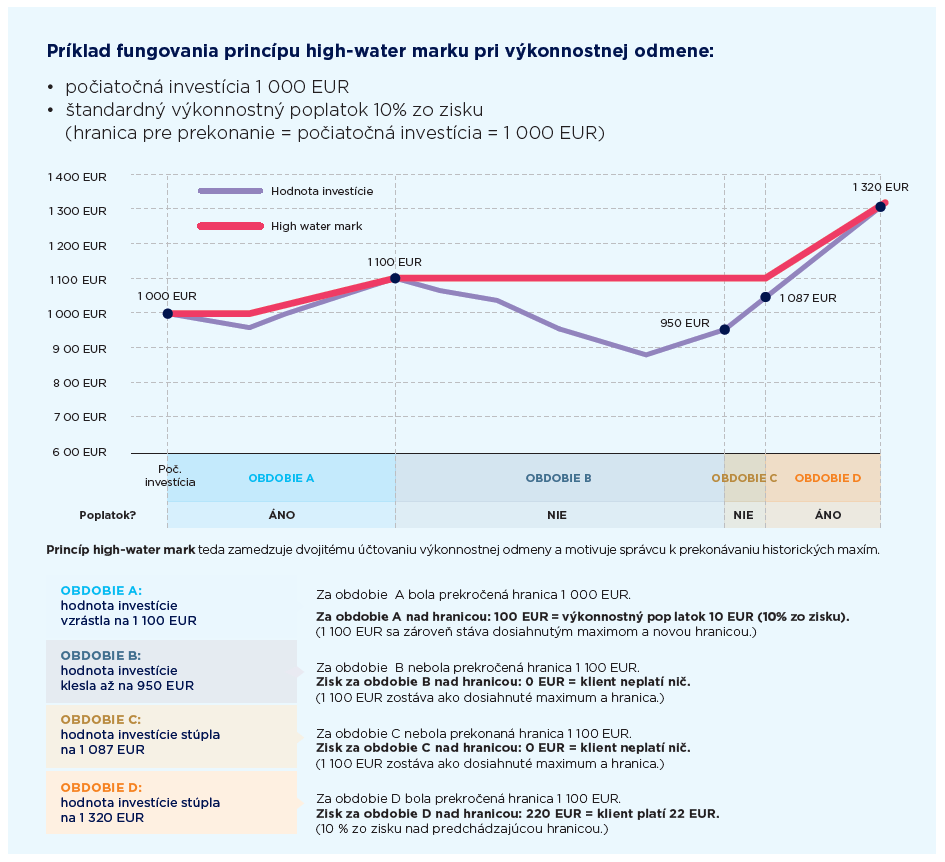

Poplatky za výkonnosť

Poplatky za výkonnosť (performance fee) si manažér fondu strháva iba v prípade, že objem vášho investičného majetku rastie. V tomto prípade sa uplatňuje tzv. high-watermark princíp. Výkonnostný poplatok je vo výške 10% zo zisku a spôsob jeho uplatňovania vysvetľuje obrázok nižšie:

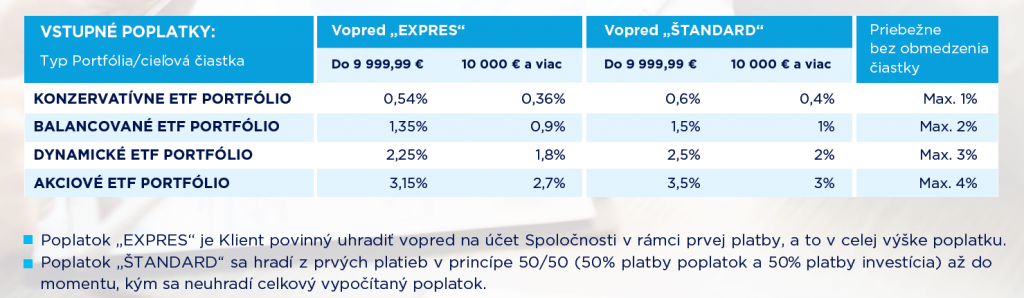

Vstupné poplatky

Pri dlhodobom investovaní majú vstupné poplatky minimálny vplyv na konečnú hodnotu vášho investičného účtu. Dôležitejšie sú priebežné poplatky a výkonnostné poplatky, keďže sa hradia každý rok z objemu investičného majetku. Vstupné poplatky sa platia iba 1x a to pri vstupe do investície. Môžu byť uhradené vopred z predkúpenej cieľovej sumy, alebo rozpočítané do splátok. Cieľová suma je suma vašich budúcich vkladov.

Škála vstupných poplatkov v Amundi Rytmus je od 0,36% až do 4% v závislosti od spôsobu ich splatenia a voľby investičného portfólia. Široký výber až z troch možností splatenia vstupného poplatku (EXPRES, ŠTANDARD, PRIEBEŽNE) určite viacerí retailoví investori ocenia.

Výhody investície Amundi Rytmus ETF

- (+) Všetky daňové výhody ETF fondov

- (+) Aktívny manažment a rebalancing

- (+) Dobre diverzifikované portfólio

- (+) Na výber z viacerých možností splatenia vstupného poplatku

Nevýhody investície Amundi Rytmus ETF

- (-) Relatívne nákladná správa ETF investície – okrem už dosť vysokého priebežného poplatku je klientom účtovaný aj výkonnostný poplatok

- (-) Chýbajúca stabilizačná fáza

Záver

Štyri ETF portfólia v Amundi Rytmus rozširujú známy investičný produkt aj o „ETF segment“. Hustá poplatková štruktúra produktu však neumožňuje čerpať všetky potenciálne výhody pasívnej „buy and hold“ investície. Produkt Amundi Rytmus ETF svojou nákladnou správou vôbec nekonkuruje pasívnym ETF investíciám. Rozšírenie známeho produktu Rytmus aj o ETF portfólia však ponúka aktívne manažovanú alternatívu, ktorá konkuruje klasickým podielovým fondom najmä svojimi daňovými výhodami.

Sporenie Rytmus neumožňuje nastaviť tzv. stabilizačnú fázu – stabilizačná fáza je typická pre life cycle fondy, keď sa ku koncu investície portfólio skonzervatívňuje a investícia sa realokuje do dlhopisových fondov investičného stupňa a peňažných fondov. Cieľom stabilizačnej fázy je uchovanie hodnoty naakumulovaného majetku. Povedzme, že túto stabilizačnú úlohu sčasti zastúpi aktívny manažment.

Chcete participovať na výkonnosti finančných trhov a zhodnocovať vaše úspory dlhodobo a efektívne?