Výhody a nevýhody investovania v Across Private Investments

Spoločnosť Across Private Investments, o.c.p., a.s. už takmer dve desaťročia spravuje majetok predovšetkým majetnejším privátnym klientom, ktorých úspory začínajú niekde na 6-ciferných číslach. Svedčí o tom aj fakt, že spravovaný majetok v objeme vyše 200 miliónov eur patrí len necelej tisícke investorov.

Across však vo svojom portfóliu služieb zahrnulo aj investičné sporenia, ktoré sú určené pre menej majetný – retailový segment klientov. Tieto sporenia sú totiž dostupné už od vkladov 50€ mesačne a dnes sa im budeme venovať.

Investičné sporenia od Across Private Investments

Across Private Investments má v ponuke celkovo 5 riadených ETF portfólií:

| Investičný horizont | dlhopisové ETF | akciové ETF | |

| Global Bond ETF | od 4 rokov | >95% | 0% |

| Stability ETF 25 | od 4 rokov | >60% | >20% |

| Balance ETF 50 | od 5 rokov | >40% | >40% |

| Growth ETF 75 | od 6 rokov | >20% | >65% |

| Global Equity ETF | od 7 rokov | 0% | >95% |

Na dlhé (dôchodkové) sporenie využíva predovšetkým plne akciové investičné portfólio Global Equity ETF. Naopak pre klientov s kratšou dobou sporenia alebo pre klientov averzných voči riziku, má však Across v ponuke aj ďalšie 4 portfólia, ktoré už obsahujú dlhopisovú zložku ako stabilizačný prvok.

Dnes budeme našu pozornosť venovať riadenému akciovému portfóliu Global Equity ETF, ktoré je najlepšou voľbou, ak investor zamýšľa sporiť dlhodobo a akceptuje volatilitu investície.

Základné parametre Global Equity ETF

| Investičný prístup: |

Sporenie do akciových indexových fondov |

| Odporúčaná doba sporenia: |

7 rokov a viac |

| Typ investičného nástroja: |

Exchange Traded Funds (ETF) |

| Minimálna mesačná investícia: |

50 € |

| Vstupný poplatok: |

Max. 5% z hodnoty |

|

Minimálna výška redemácie: |

3 000 € |

| Dátum investovania: |

k 20. dňu v mesiaci |

| Dátum redemácie: | |

| Poplatok za vedenie účtu: |

1,20 % p.a. |

Investičná stratégia sporenia Global Equity ETF

Cieľom sporenia je zabezpečenie investovania pravidelných mesačných vkladov klienta do cenných papierov v podobe exchange-traded funds (ETF) obchodovaných na burze a participácia na ich zhodnotení.

| Názov | Rozdelenie mesačného vkladu |

|

iShares MSCI World (H-EUR) |

40% |

|

Xtrackers MSCI World Swap UCITS ETF 4C (H-EUR) |

40% |

|

Xtrackers MSCI Emerging Markets |

20% |

V sporení Step by step od Acrossu sa Investuje do 3 široko diverzifikovaných akciových ETF fondov. Počas investovania správca Across preskupuje portfólio tak, aby bola váha fondov v portfóliu dodržaná (40:40:20). Rebalancing portfólia sa deje vždy v období, kedy klientovi nevzniká daňová povinnosť. Rebalancuje sa tá časť aktív, ktoré má klient v držbe aspoň 1 rok.

Fondy kopírujúce index MSCI World – developed markets

iShares MSCI World (H-EUR)

Fond MSCI World od BlackRock iShares tvoria akcie celkovo 1600 firiem s veľkou trhovou kapitalizáciou podnikajúcich na rôznych kontinentoch sveta.

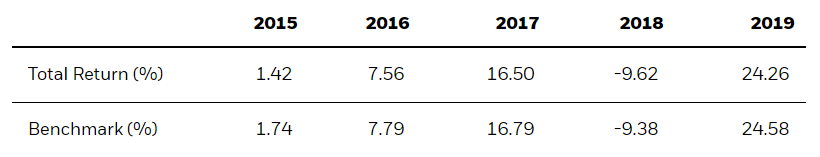

Ako to už pri ETF fondoch býva, benchmarkom tohto fondu je rovnomenný index MSCI World EUR Hedged Index. Výkonnosť ETF je voči benchmarku mierne nižšia, dôvodom sú priebežné poplatky správcu BlackRock iShares na úrovni 0,55% ročne.

Z geografického hľadiska sa väčšina firiem, ktorých akcie má fond nakúpené, realizuje v USA (cca 64%).

Xtrackers MSCI World Swap UCITS ETF 4C (H-EUR)

Môžeme povedať, že dva z troch fondov v portfóliu Global Equity ETF nakupujú akcie najväčších spoločností sveta realizujúcich svoju činnosť na najvyspelejších trhoch sveta.

Fond kopírujúci index MSCI Emerging Markets

Xtrackers MSCI Emerging Markets

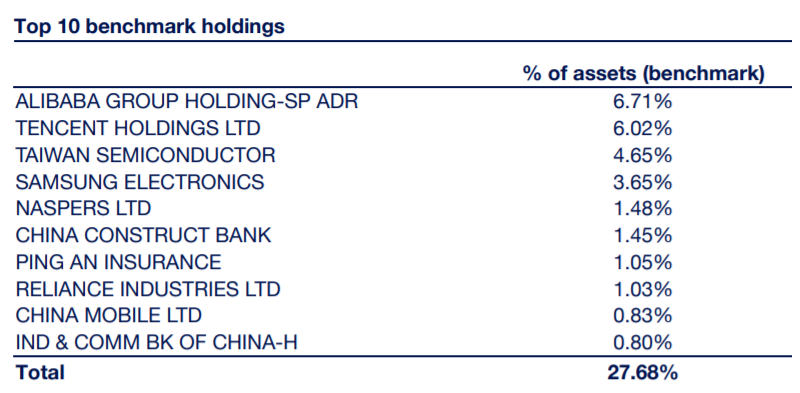

Zvyšnú, skôr okrajovú, časť portfólia investičného sporenia Global Equity ETF dotvára akciové ETF rozvojových trhov (emerging markets) od Xtrackers. Benchmarkom pre tento fond je MSCI Emerging Markets Index TRN.

Priebežné poplatky (ongoing charges) fondu sú iba 0,18% ročne a fond je tiež veľmi bohato diverzifikovaný do vyše 1400 rôznych akciových titulov. Hlavnými trhmi pôsobností sú: Čína (39%), Taiwan (13%), Júžna Kórea (12%), India (8%), Brazília (5%) a iné.

Záver

Sporenie Global Equity ETF od Acrossu tvoria tri široko diverzifikované fondy, ktoré sa vhodne dopĺňajú. Investičné portfólio tak obsiahne akcie rozvinutých krajín a to najmä USA a Európy ale aj rozvojových krajín Ázie, južnej Afriky a južnej Ameriky.

Minimálny odporúčaný investičný horizont je 7 rokov. Triezvo a logicky sa preto investuje do akciovej triedy aktív. Táto trieda má totiž najlepšiu perspektívu dosahovať investorom z dlhodobého hľadiska výnos nad infláciu. Investovanie sa realizuje s pravidelnými vkladmi – znižovať riziko z cenovej volatility trhov napomáha efekt priemerovania nákladov.

Pri aktuálnej legislatívnej úprave sú fondy obchodované na regulovanom trhu za istých podmienok oslobodené od zdanenia. ETF fondy majú preto dobré predpoklady prinášať investorom vysoký reálny výnos.

Poznámka: Pôvodný produkt od Acrossu s názvom Step by step bol nahradený produktom Global Equity ETF. Vo svojej podstate je to investícia s rovnakými parametrami avšak s vyššími priebežnými poplatkami. Tie vzrástli z 0,9% na 1,2% ročne.

Výhody pravidelného investovania Global Equity ETF od Acrossu

- (+) dobre rozloženie portfólia medzi vyspelé a rozvíjajúce sa trhy

- (+) široká diverzifikácia investície – investuje sa do tisícok akciových titulov (equities), ktoré sú geograficky aj sektorovo rôznorodé

- (+) akcie sú z dlhodobého hľadiska vhodnou triedou aktív – generujú dostatočne vysoký výnos, ktorý má predpoklady zhodnotiť investíciu nad mieru inflácie

- (+) daňové výhody ETF fondov obchodovaných na regulovanom trhu poskytujú investorom vyšší reálny výnos

- (+) automatický rebalancing portfólia – aj po rokoch zachová pomer fondov 40:40:20

Nevýhody pravidelného investovania Global Equity ETF od Acrossu

- (-) Minimálna výška odkupu z investície je 3000€

- (-) Vyššie priebežné poplatky ako v pôvodnom produkte Step by step, ktorý už nie je možné dojednať.

- (-) Sporenie neumožňuje nastaviť tzv. stabilizačnú fázu – stabilizačná fáza je typická pre life cycle fondy, keď sa ku koncu investície portfólio skonzervatívňuje a investícia sa realokuje do dlhopisových fondov investičného stupňa a peňažných fondov. Cieľom stabilizačnej fázy je uchovanie hodnoty naakumulovaného majetku.