Zdražovanie hypoték nie len v Bratislave – čo radí odborník?

Posledné roky sme v týchto mesiacoch prinášali pozitívne správy o jarných kampaniach. Banky medzi sebou súperili o klienta a vylepšovali podmienky. Jar 2022 je však iná. Vidíme opačný trend – nárast úrokových sadzieb naprieč celým finančným trhom. Nie len že sme svedkami viacnásobnému nárastu úrokových sadzieb, ale prinajmenšom zvláštny je aj spôsob, ako sú nove sadzby vo väčšine bánk komunikované – kampane končia z týždňa na týždeň.

Je tak veľmi náročné reagovať, ak sú súčasné podmienky nastavené bez časového obmedzenia a o nových podmienkach sa dozviete len deň či dva pred zmenou. Zvyšuje to celkový chaos na finančnom trhu nie len pre hypo-špecialistov v bankách a finančných sprostredkovateľov, ale v neposlednom rade aj pre klientov. Ostáva len dúfať, že sa nám situácia aspoň trochu stabilizuje.

|

Aktuálne (5/2022) sadzby hypoték vo vybraných bankách (bez poistenia úveru) |

||||

| Banka |

FIX 3r |

FIX 5r | FIX 7r |

FIX 10r |

| SLSP |

1,69% |

1,89% | – |

2,49% |

| VÚB |

1,69% |

1,99% | – |

2,79% |

| ČSOB |

1,50% |

1,85% | – |

2,25% |

|

Tatra banka |

1,49% | 1,59% | 1,69% |

1,89% |

| Prima banka |

0,60% |

1,20% | 1,80% | – |

|

365 bank |

1,85% | 3,05% | – |

4,05% |

|

UniCredit |

2,19% | 2,29% | 2,29% |

2,29% |

| mBank |

1,89% |

2,09% | 2,59% |

3,19% |

V súčasnosti (5/2022) tu máme na hypotekárnom trhu hneď niekoľko anomálii:

- (+) nízke sadzby v Prima banke

- (-) vysoké sadzby v 365 bank

- (!) rovnaké sadzby pri rôznej dĺžke fixácie hypotéky v UniCredit bank

Čo v tejto situácii odporučiť klientom, ktorí majú výročie fixácie v najbližších dvoch rokoch?

Univerzálna rada neexistuje. Pravdou je, že pri zvýšenej inflácii cien a oneskorenom zvýšení miezd stúpa dôležitosť mať čo najvýhodnejšie mesačné splátky. Každá domácnosť to má iné. Je vhodné si prepočítať únosnosť hypotéky na domácnosť pri rôznych scenároch zvýšenia sadzby.

Príklad: Rodina Nováková ma celkové príjmy domácnosti 1500€. Celkové náklady domácnosti predstavujú 1200€. Zostatok úveru na hypotéke je 100.000€. Splátka pri zostávajúcej 25r splatnosti a 1% sadzbe je 377€. O rok je výročie fixácie.

V závislosti od štruktúry výdavkov odhadujem zvýšenie mesačných nákladov vplyvom inflácie o 100-150€. Ak by sa rodine Novákovej navýšila sadzba o 1% na 2%, potom by sa celkové náklady zdvihli o ďalších cca 50€. Ak sa sadzba zdvihne na 3%, potom celkové náklady vzrastú o ďalších 50€. Situácia je riešiteľná aj pri pesimistickejšom odhade (sadzby 3% v roku 2023).

Tipy odborníka – čo by ste mali robiť?

V situáciách „na hrane“ odporúčam zvážiť zafixovanie sadzby 1-2% na dlhšie obdobie (aspoň 5r) a ak to situácia dovolí predĺženie splatnosti úveru. Týmto by ešte mal vzniknúť priestor na vytváranie rezervy – sporenia popri hypotéke. Získame pokojnejší spánok a stabilizujeme sa aj v neistejších časoch.

Vo vybraných bankách je možné schváliť refinančný úver a nakoniec ho nečerpať. (získa sa čas cca pol roka na rozhodovanie či ísť do inej banky). Resp. ak máte nižšiu sadzbu, je možné schváliť uver v inej banke a čerpať nový čo najneskôr (ešte pol roka budete platiť nižšie splátky).

Ťažko odhadnúť, či ešte budeme svedkami ďalších výraznejších nárastov aj v krátkej budúcnosti. Aktuálne sa so sadzbami približujeme k sadzbám z roku 2015. Zatiaľ sme však na tom o niečo málo lepšie:

| Sadzby hypoték vo vybraných bankách v roku 2015 | ||||

| Banka |

FIX 3r. |

FIX 5r | FIX 7r |

FIX 10r |

| SLSP |

1,80% |

1,80% | – |

2,40% |

| VÚB |

2,00% |

2,20% | – |

3,00% |

| ČSOB |

2,05% |

2,30% | – |

4,25% |

| Tatra banka |

2,00% |

2,35% | – | – |

| Prima banka |

2,20% |

3,20% | – | – |

| Sberbank |

1,89% |

2,69% | – | – |

| UniCredit |

1,49% |

1,69% | 1,99% |

2,95% |

| mBank |

1,79% |

2,29% | – | – |

| OTP banka |

1,99% |

2,09% | – |

2,79% |

| Fio banka |

1,88% |

1,88% | – | – |

Kvôli enormne vysokej miere inflácie bude ECB úrokové sadzby dvíhať, je to iba otázkou času. Nakoľko sme súčasťou eurozóny, mala by mať táto banka aj rozhodujúci vplyv na vývoj sadzieb u nás – na Slovensku.

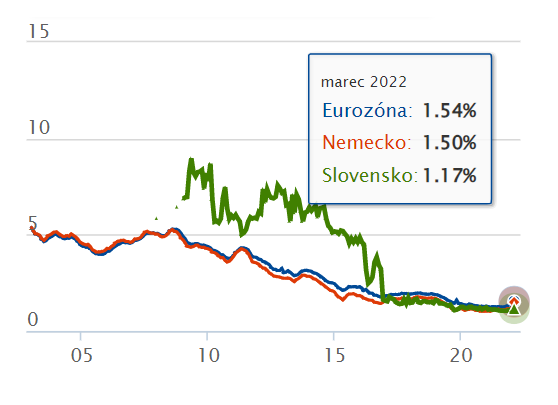

Nemusí to však byť úplne vždy tak. Pozrime si v obrázku nižšie vývoj sadzieb u nás (zelená krivka) v porovnaní s priemerom krajín eurozóny (modrá krivka) a sadzieb v Nemecku (oranžová krivka).

Eurové úvery domácností eurozóny na kúpu nehnuteľností na bývanie s počiatočnou dobou fixácie nad päť rokov až do desať rokov (v % p. a., sadzby nových obchodov), Zdroj: ECB

Sadzby na Slovensku sa tento rok zdvíhali bez ohľadu na zdvíhanie referenčnej sadzby ECB. Ostáva nám len veriť, že cena hypoték na Slovensku nebude výrazne vyššia ako priemer eurozóny, ako tomu bolo v rokoch 2010-2016.

Potrebujete poradiť s hypotékou?