Sporenie na dôchodok v ETF fondoch

ETF sú špecifické investičné aktíva, ktoré sú obchodované na regulovanom trhu – burze. Exchange traded fund (ETF) je založený na pasívnom sledovaní vybraného trhového indexu. ETF je košom akcií alebo dlhopisov, ktorý kopíruje vývoj indexu, komodity alebo iného koša podobne ako podielový fond, ale s tým rozdielom, že je obchodovaný na regulovanom trhu – burze.

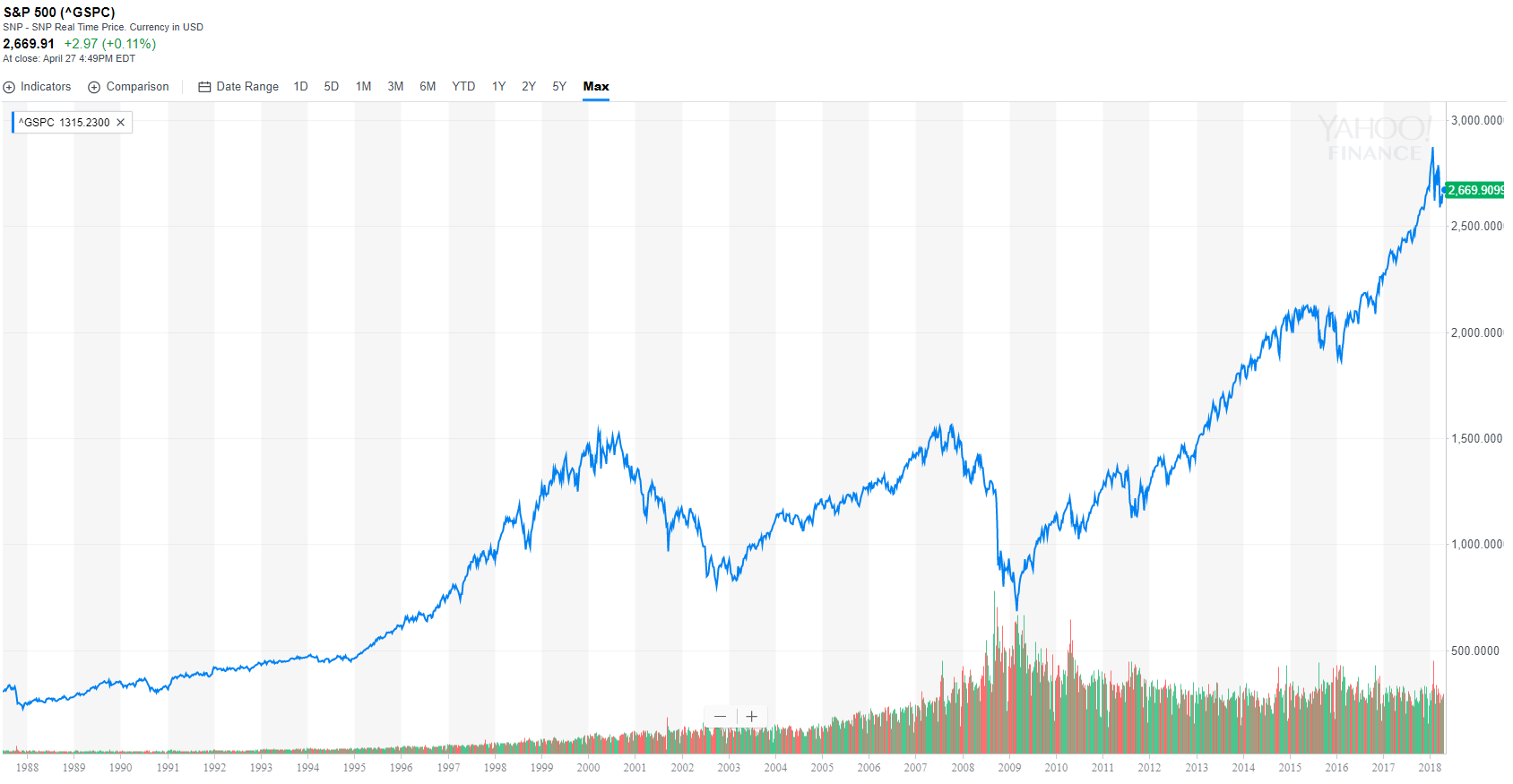

Vývoj kurzu ETF na burze presne kopíruje pohyb indexov ako napríklad S&P 500, Dow Jones Industrial Average, Euro Stoxx 600, Nikkei 225, DAX, MSCI World Index a podobne.

Výhody indexových fondov / ETF

Dnes už nie sú pochybnosti, že v prípade dlhodobého investičného horizontu majú indexové fondy tie správne predpoklady investorom zarobiť výnos nad úroveň inflácie. Pasívne investovanie ma oproti aktívne riadeným podielovým fondom nasledujúce výhody:

- (+) Extrémne nízke poplatky – bežne odplata za správu indexových fondov nepresiahne 0,5% ročne. V porovnaní s klasickými podielovými fondmi, kde sa priebežný poplatok (management fee) vie vyšplhať aj nad úroveň 2%, sú práve indexové fondy niekoľkonásobne lacnejšie.

- (+) Široká diverzifikácia – ETF sú košom veľkého počtu akcií, dlhopisov alebo iných aktív. Ak napríklad nakúpite ETF, ktorý kopíruje index S&P 500, tak svoju investíciu rozdeľujete do viac ako 500 akcií najväčších akciových spoločností amerického trhu. Spolupodieľate sa teda na ich výnose a aj bez toho, aby ste vlastnili obrovský majetok. Nakúpiť podiel v ETF fonde je možné už od 10€ napríklad cez iShares Core S&P 500 UCITS ETF.

- (+) Likvidita – aktíva obchodované na burze sa vo všeobecnosti vyznačujú dobrou dostupnosťou. Na regulovanom trhu sa stretáva masívna ponuka a dopyt, preto je nákup alebo predaj ETF finančných nástrojov záležitosťou hodín, maximálne dní.

- (+) Daň – ak držíte cenné papiere obchodované na burze (v tomto prípade ETF) aspoň 1 rok, výnosy z nich sú od dane oslobodené. V prípade investovania v aktívne spravovaných podielových fondoch, ktorých podiely nie sú obchodované na burze, platíte zrážkovú daň z kapitálových výnosov (aktuálna sadzba 19%) alebo výnos uvádzate v daňovom priznaní. Daniam sa však nevyhnete.

Nevýhody indexových fondov / ETF

- (-) Pasívna správa majetku – kopírovanie vybraného trhového indexu znamená, že ak index zaznamená stratu, zaznamená stratu aj vaša investícia v indexovom fonde. Pri cyklickom vývoji ekonomiky, keď sa strieda recesia a konjunktúra, je výrazný výkyv cien indexov bežný. Preto sa investovanie do indexových fondov neodporúča najmä vtedy, ak je investícia krátkodobá. Takéto, krátkodobé, investovanie do ETF navyšuje riziko, pretože aktívne manažované podielové fondy by mohli v krátkodobom investičnom horizonte dosiahnuť lepší výnos ako benchmark (Problematiku objasňuje štúdia SPIVA Scorecard v článku nižšie).

Investovať do indexových fondov sa odporúča vtedy, ak je investičný horizont dlhý, indexové fondy sú preto vhodnou voľbou na dôchodkové sporenie. Preto sa ETF často objavujú v dôchodkových investičných schémach s pravidelnou frekvenciou vkladov – napríklad 2. pilier. (Pozn: momentálne sa uvažuje už aj so zavedením indexových fondov do doplnkového dôchodkového sporenia – 3. pilier)

Možnosti investovania do ETF na Slovensku

Brokerský účet

Do týchto aktív môžete investovať tak, že si napríklad založíte účet v brokerskej spoločnosti a konkrétne ETF si zakúpite zadaním long pokynu.

2. a 3. dôchodkový pilier

Inou možnosťou investovania do ETF je kúpenie podielov indexových fondov. Indexové fondy sa na Slovensku od roku 2012 začali investorom ponúkať aj v prípade starobného dôchodkového sporenia – 2. pilier. Kde je možné okrem zákonných odvodov sporiť aj nad rámec cez dobrovoľné vklady. Celkovo na Slovenskom trhu pôsobí 6 dôchodkových správcovských spoločností a okrem jednej majú všetky k dispozícii investovanie v indexových fondoch. Indexové fondy v 2. pilieri kopírujú trhový index MSCI World a niektoré aj Euro Stoxx 50.

Od 1.7.2018 môžeme nájsť indexové fondy aj v 3. pilieri. Zatiaľ je spoločnosť NN Tatry – Sympatia DDS priekopníkom v tomto smere a dokonca bola ochotná poplatok za správu indexového fondu oproti iným fondom v ponuke ešte o niečo znížiť. Čoskoro by sme sa mali a mohli dočkať aj odozvy zo strany konkurencie. Na trhu tak stále ostávajú ešte 3 doplnkové dôchodkové spoločnosti, ktoré indexový fond v ponuke ešte nemajú.

Zahraničné indexové / ETF fondy

Ďalšou možnosťou investovania do indexových fondov / ETF sú zahraničné podielové fondy. Správcovské spoločnosti Amundi – Pioneer Asset Management alebo BlackRock ponúkajú na výber z desiatok indexových fondov dostupných na investovanie aj v slovenských končinách.

Na Slovensku sprístupňuje investovanie do ETF fondov napríklad European Investment Centre, Finax, Across Private Investments, Capital Markets… tých spoločností, ktoré umožňujú investovať do ETF na Slovensku bude určite viac. Samotné sprostredkovanie investičných produktov však už zabezpečujú externé predajné siete.

Prečo by ETF mali byť zahrnuté v dôchodkovom portfóliu?

Okrem hore spomenutých výhod pasívneho investovania je dobrým argumentom štúdia spoločnosti S&P DJI, ktorá realizuje a publikuje porovnanie aktívne spravovaných podielových fondov s príslušnými referenčnými hodnotami (benchmark) na polročnej báze.

Za posledných 5 rokov len 26,79% aktívne manažovaných fondov kategórie Europe Equity dokázalo prekonať benchmark – index S&P Europe 350. Porovnanie za posledných 10 rokov je ešte pesimistickejšie:

Posledný stĺpec znázorňuje aké percento fondov z danej kategórie neprekonalo benchmark za posledných 10 rokov. Len 14,86% zo všetkých sledovaných fondov kategórie Europe Equity (akcie európskych akciových spoločností) prekonalo index S&P Europe 350.

Teda úspešnosť aktívne spravovaných fondov, dosahovať výkonnosť nad benchmark s nárastom investičného horizontu klesá. Dôvod môže byť aj ten, že aktívne spravované fondy vyžadujú viac-násobne vyššiu odmenu za správu a nie sú schopné riadiť portfólio tak, aby tieto dodatočné poplatky prekryli výnosmi.

Ak investujete pasívne cez indexové fondy, tak dosahujete také zhodnotenie aké dosahuje benchmark (odplata za správu je pri najlacnejších fondoch dokonca len 0,02% ročne).

Štúdia SPIVA Scorecard dokazuje, že len malé percento fondov je úspešnejšie ako benchmark. Legitímna otázka teda znie jednoducho: „Ak chcete investovať na 20, 25, 30,… rokov, má vôbec zmysel priplácať si za aktívne manažované fondy?“

Historický vývoj indexov – čo môže investor do ETF očakávať?

Investovanie na dôchodok je behom na dlhé trate. Ak začnete včas, tak investičný horizont môže byť aj 30 rokov. Preto vás určite bude zaujímať, aké výnosy dosahujú najznámejšie indexy najmä v dlhodobom horizonte. Nech sa páči, tu je ich prehľad:

| Index | Výnos od založenia | Výnos 20 rokov | Výnos 10 rokov | Výnos 5 rokov | Najväčší nárast | Najväčší pokles |

| S&P 500 | 7,87 % p.a. (zal. 1927) | 5,66% p.a. | 4,98 % p.a. | 13,06 % p.a. | 189 % | 53 % |

| Eurostoxx 600 | 5,29 % p.a. (zal. 1987) |

3,55 % p.a. | 0,25 % p.a. | 9,15 % p.a. | 132 % | 57 % |

Indexové fondy sú jednou z možností ako investovať lacno a zároveň mať portfólio široko diverzifikované. ETF sú jedny z najrizikovejších nástrojov (podľa toho, na aký trh sa vzťahujú), preto je ich využitie vhodné predovšetkým na dlhodobé investičné ciele – nie je náhodou, že sa objavili aj v slovenskom druhom dôchodkovom pilieri.

Z porovnania môžete vidieť, že index môže mať krátkodobý pokles aj o polovicu. Najväčší pokles indexu S&P 500 vyvolalo prasknutie hypotekárnej bubliny koncom roka 2007. Trhy sa z krízy zotavovali 3 roky (dec. 2007 – apr. 2010), keď sa podarilo indexu opätovne dostať na hodnoty z predkrízového obdobia. V Európe bol najväčší pokles vyvolaný tiež situáciou v USA v dôsledku previazanosti finančného trhu.

Pri dôchodkovom investovaní na 20, 30 rokov takýchto kríz určite bude viac, podstatné je v investovaní zotrvať a pravidelne vkladať prostriedky aj počas krízy, len vtedy môže investícia priniesť želaný efekt.